Untuk kamu yang baru saja ingin berkecimpung di dunia pasar modal. Alangkah baiknya untuk memahami terlebih dahulu analisis fundamental suatu perusahaan. Kenapa? Dengan memahami analisis fundamental, kamu akan terhindar dari perusahaan yang jelek. Banyak sekali oknum perusahaan terbuka di Indonesia yang memiliki nilai perusahaan yang sangat jelek. Sehingga pemilik perusahaan hanya mengambil uang investor saja tanpa memiliki prospek yang jelas.

Penulis juga menyadari bahwa sejatinya harga saham perusahaan pasti akan sesuai dengan nilai dan kinerjanya saat ini. Oleh sebab itu, penulis akan mencoba jabarkan mengenai analisis fundamental dan hal-hal apa saja yang bisa kamu kembangkan dari analisa ini. Harapannya kamu akan mengerti dan memahami perusahaan apa yang sedang kamu beli. Bukan hanya ikut-ikutan saja. Yuk simak penjelasan dibawah.

Pengertian Analisis Fundamental

Analisis fundamental adalah metode valuasi sebuah nilai perusahaan untuk menentukan nilai intrinsik yang wajar, didukung dengan faktor ekonomi makro, mikro dan lainnya. Sehingga kita mengetahui apakah nilai saham yang kita beli adalah overvalue atau undervalue.

Dengan memahami analisis fundamental, kita bisa mengetahui dan membeli saham dengan harga yang murah. Harapannya adalah harga saham akan kembali ke harga normal yang sesuai dengan nilai wajarnya (nilai intrinsik).

Tujuan dan Manfaat Analisis Fundamental

Tujuan Analisis Fundamental adalah mencari saham undervalued yang berpotensi memberikan keuntungan dalam jangka panjang. Selain itu, investor juga dapat terhindar dari resiko pada perusahaan yang memiliki fundamental yang lemah. Membantu investor untuk berfokus pada jangka panjang sehingga terhindar dari fluktuasi harga dalam jangka pendek.

Manfaat Analisis Fundamental adalah membantu investor memilih saham berdasarkan fakta, bukan spekulasi atau sentimen pasar. Salah satu data yang bisa dipegang oleh investor adalah laporan keuangan. Sehingga bisa menilai berdasarkan dari pendapatan, keuntungan, utan dan arus kas perusahaan. Hal paling penting dari manfaat analisis fundamental adalah menghindari dari keputusan emosional berdasarkan data dan fakta, bukan emosional sesaat.

Langkah-langkah melakukan Analisis Fundamental

Berikut langkah-langkah yang bisa kamu lakukan dalam menganalisa sebuah perusahaan.

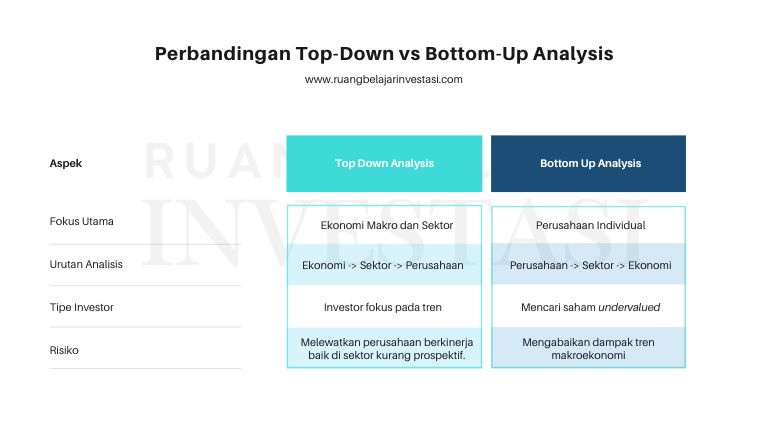

1. Top Down Analysis

Top down analysis adalah pendekatan analisis yang dimulai dari melihat gambaran yang lebih besar terlebih dahulu, lalu ke gambaran yang lebih kecil. Seperti melihat kondisi ekonomi global atau nasional, lalu mengerucut ke sektor perusahaan tersebut. Pendekatan ini berfokus pada konteks makroekonomi.

Contoh pada tahun 2022 harga batu bara melonjak tajam hingga berkali-kali lipat karena krisis energi di Eropa. Oleh sebab itu kita bisa mengincar saham-saham batu bara, dan benar saja harga saham batu bara melonjak drastis.

Kelebihan Top Down Analysis

- Memberikan analisis makroekonomi yang jelas sebelum mengambil keputusan seperti melihat indikator ekonomi seperti GDP, inflasi, suku bunga, kebijakan moneter dan fiskal.

- Cocok untuk kamu seorang investor yang melihat gambaran jangka panjang berdasarkan tren besar. Seperti saat ini, penulis sedang mengoleksi emas karena melihat per gejolak ekonomi yang kurang stabil karena perang dan suku bunga yang tidak kunjung turun di Indonesia.

Kekurangan Top Down Analysis

Melewatkan peluang bagus di perusahaan yang berada dalam sektor yang sedang tidak dalam tren.

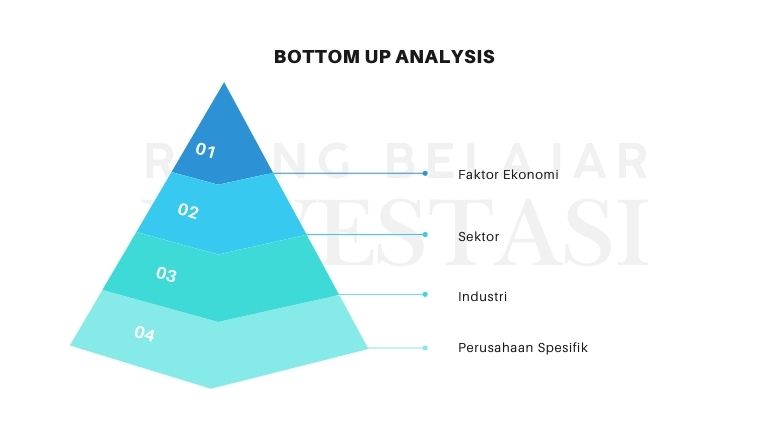

2. Bottom Up Analysis

Bottom Up Analysis adalah pendekatan yang berfokus pada analisis perusahaan terlebih dahulu, tanpa mempertimbangkan dari faktor ekonomi makro. Pendekatan ini sering digunakan oleh value investing yaitu mencari saham-saham yang memiliki nilai dibawah harga wajar dibandingkan laba perusahaannya.

Kelebihan Bottom Up Analysis

- Dapat menemukan perusahaan yang dibawah harga wajar sehingga memiliki potensi cukup besar meskipun sektor atau kondisi ekonomi sedang tidak optimal.

- Memiliki analisis yang lebih mendalam terhadap perusahaan tertentu

Kekurangan Bottom Up Analysis

- Bisa tertinggal dalam sebuah tren yang besar dan mempengaruhi terhadap kinerja perusahaan.

- Membutuhkan informasi yang lebih detail dari sebuah perusahaan seperti pemilik perusahaan, isu yang terjadi hingga manajemen di perusahaan tersebut.

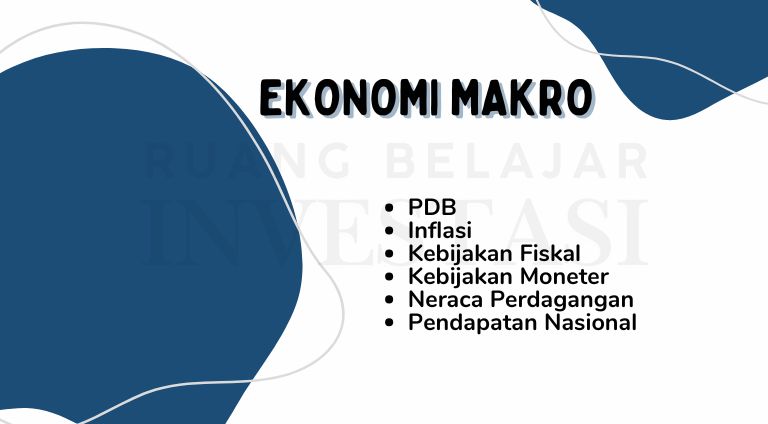

3. Kondisi Ekonomi Makro, Industri hingga Perusahaan

Ini bisa menjadi masuk ke dalam Top Down Analysis yaitu mencari tren jangka besar yang sedang terjadi baik nasional maupun global. Seperti suku bunga, data inflasi, perang dagang antar negara, pemilu dan lain-lain.

4. Sumber data laporan keuangan dan Berita

Untuk mencari data laporan keuangan kamu bisa mengunjungi situs IDX Channel atau akses website perusahaan yang sedang kamu incar. Biasanya perusahaan terbuka selalu melampirkan laporan keuangannya dalam website. Untuk lebih ringkas lagi, kamu bisa cek di aplikasi sekuritas terdaftar seperti Stockbit, Mirae Asset, Indo Premier, Philips Sekuritas dan lain-lain.

Rasio Keuangan dalam Analisis Fundamental

Rasio keuangan adalah sebuah alat yang sering digunakan investor dalam menganalisis kinerja keuangan suatu perusahaan. Rasio-rasio ini membantu investor untuk mengetahui kondisi keuangan secara cepat, dan efisiensi perusahaan dalam menghasilkan laba. Berikut penjelasan lima rasio utama:

1. Price to Earnings Ratio (PER)

PER adalah mengukur harga saham perusahaan dengan membandingkan laba bersih per saham yang dihasilkan. Rumus dalam menghitung PER bisa kamu lihat pada gambar dibawah ini.

Dari perhitungan nilai diatas kamu bisa ambil kesimpulan bahwa

- PER tinggi: Menandakan saham dinilai mahal terhadap pertumbuhan laba perusahaan di masa depan.

- PER rendah: Menandakan saham dinilai murah terhadap pertumbuhan laba perusahaan.

Sebagai referensi, investor lebih menyukai PER rendah biasanya bernilai dibawah 5. Jika harga saham adalah Rp. 10.000 per lembar, lalu EPS adalah Rp 2.000, maka PER = 5x. Artinya, investor rela membayar Rp 5 untuk setiap Rp 1 laba perusahaan. Untuk lebih lengkapnya kamu bisa cek langsung ke halaman PER. Disana kamu bisa mengetahui penjelasan PER lebih lengkap!

2. Price to Book Value (PBV)

PBV mengukur harga saham dibandingkan dengan nilai buku (book value) perusahaan per saham. Nilai buku atau book value yaitu total aset perusahaan (Equity) dikurangi dengan total liabilitas (utang). Apabila sudah mengetahui nilai perusahaannya, maka kita bisa hitung kedalam PBV dengan rumus sebagai berikut.

Cara membaca nilai PBV:

- PBV < 1: Maka harga saham tersebut lebih murah dari nilai buku perusahaannya. Jadi lebih murah.

- PBV > 1: Maka harga saham tersebut lebih mahal dari nilai buku perusahaannya.

Contoh:

Jika harga saham adalah Rp. 10.000 dengan nilai buku sahamnya adalah Rp. 15.000 maka nilai PBVnya adalah 0,6 kali. Ini berarti harga saham tersebut lebih murah dari nilai bukunya karena dibawah 1.

Kunjungi halaman Price to Book Value untuk informasi yang lebih lengkap.

3. Earning Per Share (EPS)

EPS menunjukan laba bersih yang dihasilkan perusahaan pada setiap lembar saham yang beredar. Rasio ini menggambarkan kemampuan perusahaan dalam menghasilkan laba untuk setiap pemegang saham.

Cara Membaca Nilai EPS

- EPS tinggi: Perusahaan menghasilkan laba yang lebih besar per saham, biasanya menarik untuk pemegang saham. Apalagi nilai EPS bertumbuh dari tahun ke tahun.

- EPS rendah: Perusahaan menghasilkan laba yang lebih kecil per saham, sehingga kurang menarik bagi investor. EPS yang memiliki pertumbuhan minus dari tahun ke tahun bisa membuat harga saham juga turun secara berkala.

4. Return on Equity (ROE)

ROE mengukur kemampuan perusahaan dalam menghasilkan laba dari nilai ekuitas pemegang saham. Rasio ini menunjukan seberapa efektif sebuah perusahaan memanfaatkan modal dari pemegang saham. Saya sendiri juga senang sekali dengan perusahaan yang memiliki ekuitas yang baik, berarti perusahaan tersebut sehat dalam mengelola keuangan.

Cara Membaca Nilai ROE

- ROE tinggi: Perusahaan memiliki kemampuan dalam menggunakan ekuitas untuk menghasilkan laba.

- ROE rendah: Perusahaan kurang efisien dalam menghasilkan laba dari modal yang dimilikinya.

Contoh:

Jika laba bersih perusahaan Bank BRI adalah Rp 55 Triliun dan pemegang saham adalah Rp 550 Triliun, maka nilai ROE dari Bank BRI adalah = 10%

5. Debt to Equity Ratio (DER)

DER yaitu rasio yang mengukur proporsi hutang perusahaan dibandingkan dengan nilai ekuitas pemegang saham. Rasio ini menggambarkan seberapa sehat sebuah perusahaan dalam mengelola hutang. Saya pribadi memiliki acuan apabila nilai DER berada dibawah 1, maka perusahaan tersebut cukup baik dalam mengelola hutang.

Cara Membaca Nilai DER

- DER tinggi: Perusahaan lebih banyak menggunakan utang untuk pendanaan seperti operasional, dan kegiatan usaha lainnya. Sehingga memiliki resiko yang tinggi.

- DER rendah: Perusahaan lebih mengandalkan modal yang dimiliki dari pada menggunakan hutang yang berbunga. Sehingga perusahaan tersebut dianggap stabil dan sehat, serta memaksimalkan laba yang diperoleh.

Contoh:

Jika utang sebuah perusahaan adalah Rp. 10 Miliar dan memiliki total ekuitas yaitu Rp. 20 Miliar, maka nilai DER adalah = 0,5 atau 50%.

Kamu bisa cek halaman Debt to Equity Ratio untuk mengetahui informasi DER yang lebih lengkap.

Kesimpulan

Dengan memahami rasio-rasio fundamental diatas diharapkan kamu memiliki pengetahuan dalam menilai valuasi saham (PER dan PBV), mengukur keuntungan perusahaan (EPS dan ROE) dan menilai resiko keuangan dari hutang sebuah perusahaan dalam perihal pendanaan (DER). Dengan memahami rasio ini, investor dalam membuat keputusan investasi yang lebih bijak berdasarkan dari laporan keuangan yang ada.

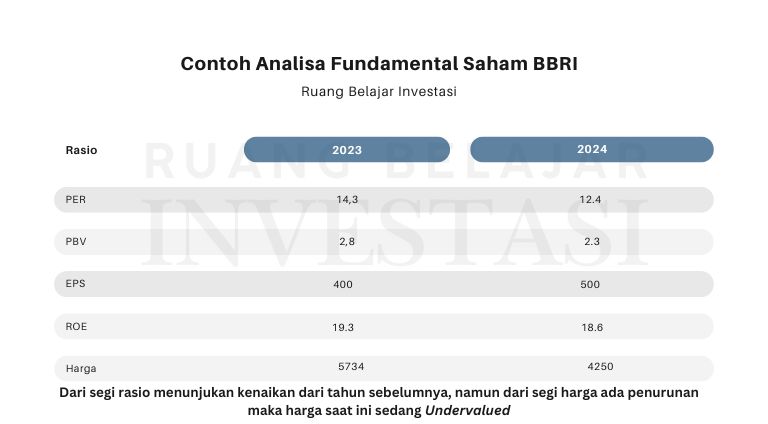

Contoh Analisis Fundamental Saham

Diketahui sebuah perusahaan rokok yang berada di Kudus, Jawa Tengah memiliki laporan keuangan dibawah ini:

Data Laporan Keuangan:

- Harga saham saat ini: Rp. 5000

- Nilai EPS (Earning per Share): Rp 500

- Nilai buku per saham (book value): Rp. 4000

- Laba bersih: Rp 100 Miliar

- Ekuitas: Rp 500 Miliar

- Total Hutang: Rp 300 Miliar

- Jumlah saham yang beredar: 200.000.000 lembar

Berikut perhitungan untuk analisa fundamentalnya:

- PER = Harga saham / EPS, maka 5000/500 = 10

- PBV = Harga saham / Nilai buku per Saham, maka 5000/4000 = 1,25

- ROE = Laba bersih / Ekuitas x 100% = 100/500 x 100% = 20%

- DER = Total Hutang / Ekuitas = 300/500 = 0,6

Dari data diatas kita bisa ambil sebuah kesimpulan. Investor bersedia membayar 10 kali laba per saham. Nilai PER sebesar 10 dianggap cukup wajar untuk perusahaan dengan prospek pertumbuhan stabil.

Harga saham sedikit lebih tinggi dari nilai buku, menunjukan saham ini dihargai wajar. PBV 1,25 berarti investor membayar Rp 1,25 untuk setiap Rp 1 nilai aset perusahaan.

Perusahaan menghasilkan laba sebesar 20% dari ekuitas pemegang saham. Ini menunjukan efisiensi yang baik, karena standar rata-rata biasanya sekitar 15%.

Struktur utang perusahaan cukup sehat, dengan utang hanya 60% dari ekuitas. Standar umum adalah di bawah 1 untuk perusahaan dengan risiko rendah.

Jika sektor ini memiliki prospek pertumbuhan yang baik, saham ini layak untuk dipertimbangkan sebagai investasi jangka panjang. Namun, tetap perlu memantau perkembangan ekonomi makro dan industri.

Catatan: Data di atas fiktif dan hanya untuk ilustrasi. Untuk analisis nyata, gunakan data aktual dari laporan keuangan perusahaan.

Waktu Terbaik Menjual Saham dengan Analisa Fundamental

Waktu terbaik untuk menjual saham adalah ketika kondisi atau indikator tertentu menunjukan bahwa saham tidak lagi memenuhi kriteria investasi yang diharapkan. Saya pribadi memiliki beberapa kriteria dan waktu terbaik dalam menjual saham:

1. Saham Sudah Overvalued

Maksud dari overvalued ini adalah ketika harga saham sudah terlalu tinggi dari harga wajar sahamnya. Seperti kamu membeli saham di PER 10x, tetapi sekarang PER mencapai 30x tanpa peningkatan yang signifikan dalam mencetak laba. Hal ini kamu sudah bisa jaga-jaga untuk menjual saham secara berkala.

2. Kinerja Fundamental Perusahaan Menurun

Ketika laba perusahaan menunjukan penurunan dari tahun ke tahun, maka kamu sudah harus bersiap menjual saham kamu. Situasi kondisi di setiap perusahaan berbeda-beda oleh sebab itu, kamu harus selalu update dengan perkembangan laporan keuangan. Tidak hanya laba saja yang diperhitungkan, akan tetapi juga dengan rasio hutang (DER) yang semakin tinggi. Lalu masalah arus kas, perusahaan yang mengalami kesulitan dalam menghasilkan arus kas dari operasi, bahkan jika labanya terlihat stabil.

3. Tujuan Keuangan Kamu Tercapai

Apabila saham yang telah kamu beli telah mencapai keuntungan yang diinginkan, tidak ada salahnya menjual untuk mengunci keuntungan.

4. Portfolio Perlu Rebalancing

Untuk menjaga diversifikasi dan alokasi aset yang optimal, terkadang perlu untuk menjual saham. Sehingga apabila kamu memiliki saham di 5 hingga 10 sektor, kamu bisa seimbangkan hingga 3-5 sektor saja agar lebih fokus dalam investasi.

5. Dividen Menurun atau Dihentikan

Apabila kamu membeli saham yang bertujuan untuk mendapat dividen, dan perusahaan sudah tidak membagikan dividen. Kamu memiliki alasan untuk menjual perusahaan tersebut. Kamu bisa cari perusahaan yang memiliki dividen tinggi bisa mulai dari sektor pertambangan.

Metode Analisis Fundamental: Valuasi Saham

Teknik valuasi saham digunakan untuk menentukan harga wajar dalam suatu perusahaan berdasarkan potensi arus kas, dividen atau pendapatan perusahaan di masa depan. Ada dua metode yang sering digunakan investor dalam menentukan valuasi saham.

1. Dividend Discount Model (DDM)

Dividend Discount Model adalah metode valuasi saham yang menghitung harga wajar berdasarkan arus kas dividen yang diharapkan bertumbuh di masa depan. Metode ini cocok untuk perusahaan dengan pembayaran dividen yang konsisten.

2. Discounted Cash Flow (DCF)

Discounted Cash Flow (DCF) adalah metode valuasi yang memperhitungkan harga wajar berdasarkan proyeksi arus kas bebas perusahaan, yang terdiskon ke nilai sekarang. Metode ini cocok untuk perusahaan dengan pertumbuhan cepat dan arus kas bebas yang tidak bergantung pada dividen.

Kelebihan dan Kekurangan Analisis Fundamental

Analisis fundamental sangat bermanfaat untuk seorang investor yang memiliki visi investasi jangka panjang. Sehingga seorang investor mengambil keputusan investasi menjadi lebih bijak. Adapun kelebihan dan kekurangan dalam analisa fundamental:

Kelebihan Analisa Fundamental

- Memberikan pemahaman mendalam tentang perusahaan.

- Membantu investor memahami bagaimana sebuah perusahaan menghasilkan keuntungan.

- Membantu mencari saham undervalued yang berpotensi memberikan keuntungan besar dalam jangka panjang.

- Analisa berdasarkan data seperti rasio hutang, laba bersih, dan arus kas untuk valuasi harga wajar perusahaan.

- Keputusan didasarkan pada data dan fakta keuangan, bukan spekulasi atau emosi.

Kekurangan Analisa Fundamental

- Membutuhkan waktu dan usaha dalam memahami laporan keuangan, kondisi industri, dan faktor ekonomi.

- Tidak cocok untuk investor yang ingin keuntungan dalam waktu singkat.

- Analisa fundamental fokus pada tren jangka panjang.

- Saham murah bisa tetap murah untuk waktu yang lama.

- Faktor seperti kebijakan pemerintah, geopolitik atau kondisi ekonomi global bisa mempengaruhi kinerja perusahaan.

Kesimpulan

Dari artikel ini semoga kamu makin yakin dengan pilihan kamu untuk sukses di dunia investasi. Tidak ada yang benar dan salah dalam investasi. Semua orang punya teknik masing-masing, yang terpenting adalah cuan.

Tinggalkan Balasan